个人提供劳务报酬要交哪些税?支付方代扣代缴到底怎么做呢?自己从来没有代扣过劳务报酬的个人所得税,如何操作?今天就一起来学习一下!

我们在公司上班,和公司签订劳动合同,我们属于公司的雇员,为公司工作,提供了我们的劳动力,获得了报酬。

我们都知道公司需要按照工资薪金税目代扣个人所得税,但是我们从来不会给公司开发票,交增值税,因为按照增值税的规定,员工为本单位提供取得服务不属于增值税应税范围。

但是如果我们是斜杠青年,我们业余从事着设计、咨询、代理、开发等副业,我们这个时候和接受服务单位并非雇佣关系,而是独立的劳务关系。

那么这个时候我们就需要开票,需要缴纳增值税了。同时呢,接受服务的单位也需要取得合法的凭证入账,这个时候的合法凭证就不是工资表了,而应该是发票。

那么自然人提供劳务报酬到底要交什么税呢?今天老师就和大家详细的学习一下。

一增值税

增值税交不交?当然要交,《增值税暂行条例》规定在中华人民共和国境内销售货物或者加工、修理修配劳务(以下简称劳务),销售服务、无形资产、不动产以及进口货物的单位和个人,为增值税的纳税人,应当依照本条例缴纳增值税。

而这里的个人,指的就是个体工商户和其他个人,其他个人可以理解为非个体工商户的自然人。

我国的增值税纳税人分为一般纳税人和小规模纳税人,一般纳税人适用一般计税方法或简易计税方法,小规模纳税人适用简易计税方法。增值税暂行条例实施细则第二十九条规定,年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税。而《增值税暂行条例》第十二条规定,小规模纳税人增值税征收率为3%,国务院另有规定的除外。

所以,自然人提供劳务报酬征收率就是3%。

那有没有免税政策呢?我们都知道,现在对小微企业增值税都有很大力度的优惠政策,按照《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)的规定:

小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。

那自然人是否享受呢?

按照目前实践情况来看,自然人提供劳务报酬是没法比照小微享受免税的。其他个人,一般都是指的按次(日)纳税的非固定业户。

根据财税2016年36号文规定,个人发生应税行为的销售额未达到增值税起征点的,免征增值税;达到起征点的,全额计算缴纳增值税,按期纳税的,为月销售额5000-20000元(含本数);按次纳税的,为每次(日)销售额300-500元(含本数)。

所以实践中,基本各地税务局都是取500每次来判断自然人代开发票是否缴纳增值税的。不含税金额超过500,那就需要缴纳增值税。如果未超过,就不需要缴纳。

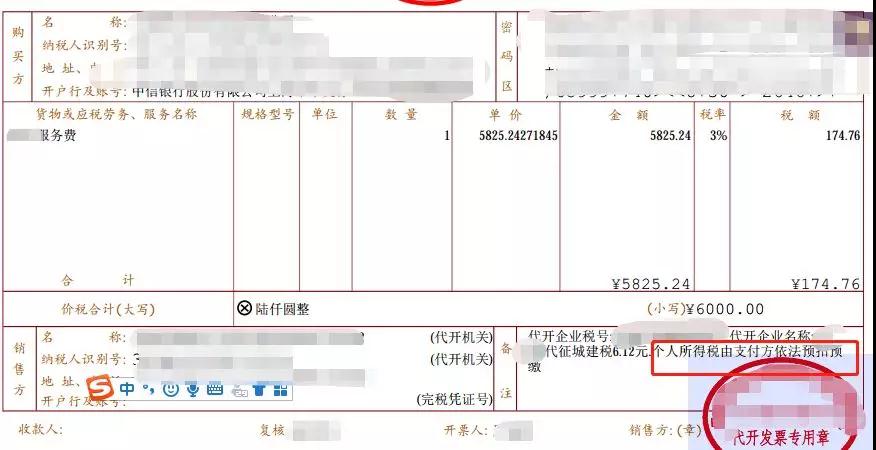

比如,这张发票,含税价格6000,实际就需要缴纳增值税

6000/(1+3%)*3%=174.76元。

二个人所得税

《个人所得税法实施条例》明确规定了劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

新个人所得税法实施后,劳务报酬的个人所得税是并入综合所得交税。所谓综合所得,就是指的,工资、薪金所得;劳务报酬所得、稿酬所得、特许权使用费所得这四项。

综合所得,适用百分之三至百分之四十五的超额累进税率。

所以说,劳务报酬的个人所得税目前是和工资薪金适用一个税率表,合并一起算个税所得税的。

比如老师在甲企业任职,2019年1月-12月每月在甲企业取得工资薪金收入10000元,无免税收入;每月缴纳三险一金2240元,从1月份开始享受子女教育和赡养老人专项附加扣除共计每月为2000元,无其他扣除。另外,2019年6月取得劳务报酬收入6000元。

那么老师2019一共应该缴纳多少个人所得税?

年收入额=工资、薪金所得收入+劳务报酬所得收入+稿酬所得收入+特许权使用费所得收入=10000×12+(6000/1.03)×(1-20%)=124660.19

*劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额

综合所得应纳税所得额=年收入额-6万元-专项扣除-专项附加扣除-依法确定的其他扣除=124660.19-60000-(2240×12)-(2000×12)=13780.19元

全年应纳税额=应纳税所得额×税率-速算扣除数=13780.19×3%=413.41元

当然,上述都是按年度算出来老师应交缴纳的个人所得税合计,这并不是年底一次性交,居民个人取得综合所得,按年计算个人所得税;有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款。

工资薪金我们都很清楚,扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

比如本案例中,老师的工资薪金平时累计就预扣了273.6元。

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

=120000-0-60000-(2240×12)-(2000×12)=9120

累计预扣税额=9120*3%=273.6

但是劳务报酬如何扣个税,很多人可能并不清楚,之前,一般自然人在代开发票时候,税务局会按照劳务报酬代扣个人所得税。

但是,其实按照规定,纳税人取得劳务报酬所得、稿酬所得和特许权使用费所得的个人所得税本质是应该由扣缴义务人依照《个人所得税扣缴申报管理办法(试行)》(国家税务总局2018年第61号公告公布)规定预扣预缴(或代扣代缴)和办理全员全额扣缴申报。(目前基本各地税务局在代开发票时候,属于劳务报酬的都不会在扣个人所得税了,在发票备注栏会统一备注:由支付方预扣预缴)

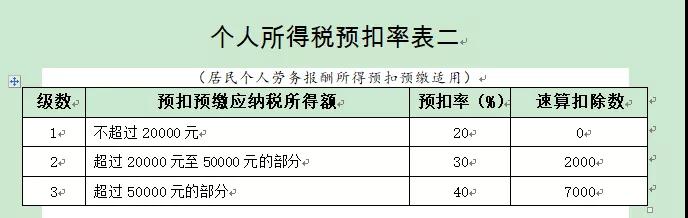

那么支付方应该在个税申报系统按照劳务报酬数目计算缴纳个人所得税,具体算法如下:

劳务报酬所得预扣预缴应纳税所得额=每次收入×(1-20%)=(6000/1.03)×(1-20%)=4660.19元

劳务报酬所得预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数=4660.19×20%=932.04元

所以,老师个税所得税汇算时候还需要退税

=413.41-(273.6+932.04)=792.23

由于劳务报酬的预扣由于还是平移的原来的20%-40%的税率表,所以势必导致年末汇算时候预缴的比汇算的多而形成退税,所以取得劳务报酬的个人一定要注意这点。

三城建税?

城建税是以实际缴纳的增值税为计税基础。老师取得了6000的劳务报酬,实际缴纳增值税6000/(1+3%)*3%=174.76元。

那么城建税就应该是174.76*0.07=12.23元。

但是按照财税〔2019〕13号对增值税小规模纳税人可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

自然人是天然小规模纳税人,也能享受此政策,而目前各省出台的政策都是按50%最高幅度减免。

所以老师实际缴纳城建税=12.23/2=6.12

四教育费附加、地方教育费附加

教育费附加、地方教育费附加也是以实际缴纳的增值税为计税基础。

按照财税[2016]12号,自2016年2月1日起,将免征教育费附加、地方教育附加、水利建设基金的范围,由现行按月纳税的月销售额或营业额不超过3万元(按季度纳税的季度销售额或营业额不超过9万元)的缴纳义务人,扩大到按月纳税的月销售额或营业额不超过10万元(按季度纳税的季度销售额或营业额不超过30万元)的缴纳义务人

正常情况,教育费附加=174.76*3%,地方教育费附加=174.76*2%,目前也有多地执行的财税2016年12号文,对于满足条件免征。

五印花税

印花税按照相应的税目计征即可,如果不属于印花税税目范围的行为则不需要缴纳印花税。

来源:本文转自二哥税税念

-

相关文章

21-12-08税局:15种能抵扣进项税额的凭

21-12-02关于个体工商户的15个财税要点

21-12-0120个发票涉税的风险点

21-11-29口罩的会计分录这4种情况,会

21-11-25残保金计算及缴纳方法

21-11-24支付给个人的劳务报酬,6个常

市场监督管理部门牵头菜市场建设和管理工作,负责菜市场体系建设、改造提升、...

货物运输服务 增值税 一般纳税人提 供货物运输服务,使用增值税专用发票和增值...

随着商事制度改革的深化,企业准入门槛降低,出生证明好开了,但企业注销的死...

三农,指农村、农业和农民。国家为解决农民增收、农业发展、农村稳定,出台了...